フリーランスエンジニアに開業届は必要?書き方と提出するメリットも紹介

Workteria(ワークテリア)では難易度の高いものから低いものまで、スキルや経験に合わせた案件を多数揃えています。会員登録は無料ですので、ぜひ会員登録してご希望の案件を探してみてください!

フリーランス/正社員のエンジニアとして活躍するには、ご自身のスキルや経験に合わせた仕事を選ぶことが大切です。ご希望の案件がみつからない場合はお気軽にお問い合わせください!ユーザ満足度の高いキャリアコンサルタントが在籍していますので、希望条件や悩み事などなんでもご相談ください。ご希望にピッタリの案件をご紹介させていただきます。

フリーランスのエンジニア(個人事業主)で活動する上で開業届の提出は基本必須でメリットもあります。

一方で書き方に迷う方も少なくありません。

そこで、この記事ではフリーランスエンジニアが開業届を提出するメリットや記入〜提出について解説します。

事業に専念できるよう、ぜひ参考にしてみてください。

開業届とは

開業届とは、個人事業主として事業を開始したことを税務署などに届け出ることです。

個人事業主は、1月1日から12月31日までの1年間の所得を計算して、必要に応じて所得税や住民税、消費税、個人事業税を納めます。開業届を提出することで、各税務当局に対してこれらの税金を納付する必要があります。

出典:初めて確定申告される方へ|国税庁

参照:https://www.nta.go.jp/taxes/shiraberu/shinkoku/tokushu/hajimete.htm

個人事業主は開業届を出す義務がある

個人事業主の場合は、所得税法第229条「開業等の届出」により開業届を提出する義務があるとされています。

実際に提出しないからといって罰則があるわけではないですが、開業届を提出することで、様々なメリットもいくつかあります。

そのため、個人事業主として独立を果たした場合は、開業届を提出しましょう。

出典:所得税法第二百二十九条|e-Gov法令検索

参照:https://elaws.e-gov.go.jp/document?lawid=340AC0000000033

フリーランスが開業届を出す7つのメリット

フリーランスの中には、開業届を提出せずに活動している人がいますが、それでは開業届を提出するメリットを享受できません。ここでは、フリーランスエンジニアが開業届を提出する7つのメリットを紹介していきます。

1:屋号で銀行口座を開設できる

仕事上の名前に当たる屋号付きの銀行口座を開設することで、プライベートと事業での入出金を区別しやすくなります。

事業での入出金をきちんと把握するため、屋号付きの銀行口座を開設しましょう。

金融機関により必要書類は異なりますが、屋号で銀行口座を開設する際、開業届の控えが必要になる場合があります。事前に金融機関のWebサイトで確認してください。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2072.htm

3:小規模企業共済に加入できる

小規模企業共済とは、国の機関である中小機構が運営する積立方式の退職金制度です。

個人事業主や小規模企業の経営者・役員などが加入できます。

これらの人たちは、退職金制度がない場合があるため、小規模企業共済に加入することで退職金がもらえ、個人事業主も開業届の控えを提出することで加入できます。

掛け金は、月々1,000円から70,000円まで500円単位で設定でき、加入後の増減は可能です。掛け金の全額が所得控除の対象であるため、節税効果が高いとされています。 小規模企業共済は、掛け金の範囲内で事業資金の貸付制度もあります。いざという時に、貸付制度を利用することを考えてみてはいかがでしょうか。

出典:制度の概要|中小機構

参照:https://www.smrj.go.jp/kyosai/skyosai/about/features/index.html

4:社会的な信頼が高まる

会社員の場合は社員証を提示することで、その会社に所属していることが分かります。フリーランスや個人事業主の場合は、開業届の控えを提示することで社会的信頼を得られやすくなります。

金融機関に融資を申し込む時やオフィス契約を結ぶ時、各種補助金の申請時などに、開業届の控えが必要になるケースがあります。フリーランスや個人事業主の信用力を調査する時に、開業届を使用することが多いでしょう。

5:確定申告の時期に申請用紙が送付される

確定申告の時期が近づくと、税務署から「申請用紙」もしくは「確定申告のお知らせ」が個人事業主に送付されます。

税務署から通知が来ることで確定申告の用意ができます。

以前から手書きで確定申告書を記入している人に関しては、申請用紙が送られます。

その他国税庁のホームページや税務署のパソコンなどで確定申告書を作成した人は、申請用紙の代わりに、確定申告に必要な情報を掲載したはがきが送られます。

6:持続化給付金制度の対象になる

持続化給付金制度は、新型コロナウイルスの感染拡大により、事業継続に困っている個人事業主や中小企業などを対象にしたものです。具体的には、前年同月比で売上が50%以上減少している個人事業主や中小企業などが対象です。

フリーランスを含む個人事業主の場合は、上限100万円になります。給付額は「前年の総売上-(前年同月比で売上が50%以上減少している月の売上×12ヶ月)」です。

出典:持続化給付金制度の概要|経済産業省

参照:https://www.meti.go.jp/covid-19/jizokuka-kyufukin.html

7:銀行融資が受けられる

個人事業主は、ネット銀行や地方銀行、信用金庫などで銀行融資が受けられます。

銀行融資の場合は、低金利で借入限度額が大きいメリットがある一方で、審査に時間がかかるというデメリットがあります。

融資申込の際は、事業状況を説明する資料を準備して融資担当者と面談を行い、融資の可否が決まるという仕組みです。

開業届のデメリット

事業を開始した際に提出する開業届はメリットばかりではありません。ここからは、開業届のデメリットについてご紹介します。

扶養から外れる場合がある

扶養に入っている人が開業届を提出する場合、扶養から外れてしまう可能性があります。

扶養は、所得税と健康保険料の2点に関わります。

所得税の扶養控除については、年間合計所得が48万円以下であれば開業届の提出有無に関わらず適用対象となります。所得金額に留意しておけば、問題ないと言えるでしょう。

ただ、健康保険料の控除については注意が必要です。

通常、扶養者は保険料を支払わなくても健康保険に加入できます。しかし、健康保険組合の規定によっては開業届を提出した時点で扶養対象外となる可能性があります。

出典:扶養控除|国税庁

参照:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1180.htm

副業をしている場合はバレて知られてしまう場合がある(対策あり)

開業届によって副業を知られてしまう可能性を恐れる人もいるでしょう。

開業届の提出有無は直接的に関係ありません。

しかし、特別徴収の住民税の増加によってが副業がバレてしまうを知られる原因となる場合があります。

副業で確定申告をする際、住民税の支払方法を選択できます。副業を知られたくない場合、給与から天引きではなく、普通徴収を選択し、自身で支払うようにしましょう。

失業手当の受給資格がなくなる

失業手当とは、会社の雇用保険に加入した人が仕事を探しているけれども、未だに見つからない状態の時に受給できる手当です。

個人事業主として開業した場合は、失業している状態でなくなるため、失業手当の受給資格を満たさなくなります。

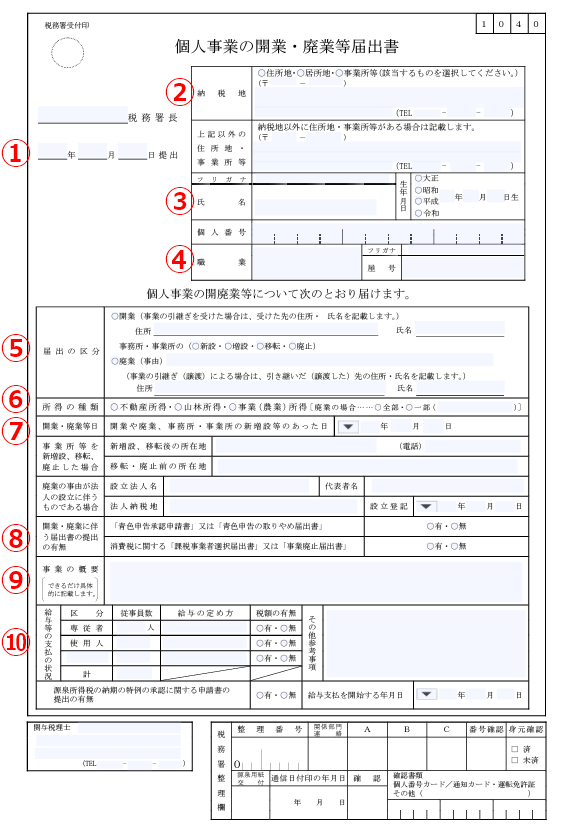

開業届の手続き

開業届は事業を開始してから1ヵ月以内に提出します。各項目には書き方の決まりがあります。開業届に必要な9つの項目の書き方を知ってスムーズに手続きできるようにしましょう。

出典:個人事業の開業届出・廃業届出等手続 書き方|国税庁

参照:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/pdf/h29/01_kakikata.pdf

税務署の窓口もしくは国税庁のHPからダウンロードで入手する

開業届を提出するためには、まず開業届を入手する必要があります。

開業届は税務署の窓口で受け取るか、国税庁のHPからダウンロードで入手可能です。国税庁のHPからダウンロードすることで、PDFファイルを編集・印刷できます。

開業届を記入する

用紙に必要事項を記入してください。記入が必要な項目には以下のものがあります。

- 提出税務署・提出日

- 納税地・住所

- 氏名・生年月日・個人番号

- 職業・屋号

- 届け出の区分

- 所得の種類

- 開業・廃業日等

- 開業に伴う届出書の提出の有無

- 事業の概要

- 給与等の支払の状況

それぞれ詳しく解説します。

1:提出税務署・提出日

最初に開業届を提出する税務署の名称と提出日を記入します。税務署の名称は国税庁のホームページから調べられます。納税地となる税務署を記入しましょう。提出日については、原則開業日から1ヵ月以内となっています。

出典:個人事業の開業届出・廃業届出等手続 書き方|国税庁

参照:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/pdf/h29/01_kakikata.pdf

2:納税地・住所

次に納税地・住所を記入します。納税地の欄には、住所地・居所地・事業所等のいずれかを選択して、記入します。電話番号は固定電話ではなく、携帯電話の番号でも問題はありません。

納税地は、基本的には自宅の「住所地」となります。自宅の住所地とは別に、事業を営むための店舗や事業所がある場合、「事業所等」を選んで納税地とすることもできます。「居所地」は、海外に居住している場合に選びます。

下段の「上記以外の住所地・事業所等」の欄は、納税地を自宅と事務所で分ける場合に使用します。自宅と事業所が同じ場合、「上記以外の住所地・事業所等」に記入する必要はありません。

3:氏名・生年月日・個人番号

フルネームで氏名とフリガナを記入します。横には押印欄があります。そこに、個人印または屋号印を押しましょう。生年月日は和暦で記入できるようになっています。

個人番号とは「マイナンバー」のことを指します。マイナンバーカードもしくは、通知カードに記載されているマイナンバーを記入しましょう。

4:職業・屋号

職業欄の書き方に特別な決まりはありません。業種ごとの税率は、各都道府県の個人事業税に関するページに記載されています。確認してから職業欄を記載した方がよいでしょう。

屋号とは、個人事業の名前を指します。法人でいうところの会社名です。屋号は必須ではありません。屋号がなければ空欄のままで提出しましょう。

>> フリーランスエンジニアが屋号を付けるメリット|付け方のポイントについても解説

出典:個人事業の開業届出・廃業届出等手続 書き方|国税庁

参照:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/pdf/h29/01_kakikata.pdf

5:届出の区分所得の種類

届出の区分について、新規開業の場合は「開業」に○を付け、その他は空欄とします。事業を引き継いだ場合のみ、住所と氏名を記入しましょう。

6:所得の種類

「所得の種類」欄には、開業する事業の所得の種類について、該当するものに〇を付けます。不動産による所得と山林による所得以外は、事業所得となります。

出典:個人事業の開業届出・廃業届出等手続 書き方|国税庁

参照:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/pdf/h29/01_kakikata.pdf

7:開業・廃業日等

開業・廃業等日」には事業の開始や事務所等を新設した日を記入します。開業届は原則、開業から1ヵ月以内に提出するとされています。開業日の書き方に厳密なルールはありません。自分が開業したと認識した日や開業届を出した日に設定するとよいでしょう。

開業した年に青色申告をする場合は、開業日から2ヵ月以内に申請することと決められています。この期日を過ぎた場合は、翌年分の確定申告から適用されます。

出典:個人事業の開業届出・廃業届出等手続 書き方|国税庁

参照:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/pdf/h29/01_kakikata.pdf

8:開業に伴う届出書の提出の有無

開業届と同時に「青色申告承認申請書」や「課税事業者選択届出書」を提出する場合はチェックを入れます。税制優遇を期待して開業届を提出する場合は、同時にその他届出書を提出するとよいでしょう。

9:事業の概要

職業欄に記入した内容を具体的に記載します。例えば、職業欄に「システムエンジニア」と記載した場合、事業の概要は「ソフトウェアのシステム設計やプログラミング」と記載します。

10:給与等の支払の状況

「給与等の支払の状況」欄には、届出日現在における給与の支給人員と支払の状況、源泉徴収をすべき税額があるかどうかを記載します。

「給与の定め方」は、日給・月給等の区分を記載する欄です。また、「税額の有無」の欄には、それぞれに源泉徴収するかどうかで「無」または「有」を○で囲みましょう。給与を支払う際は基本的に「有」となります。

「給与支払を開始する年月日」欄には、給与等の支払開始日(届出日時点で既に給与等の支払をした場合にはその開始をした日)を記載します。

青色申告事業者ってなに?

青色申告事業者とは、不動産所得、事業所得、山林所得のある人で、納税地の所轄税務署長の承認を受けた人のことを指します。

最初に青色申告適用する年の3月15日までに青色申告書を提出する必要があります。その年の1月16日以降に事業を開始した場合は、事業開始から2ヵ月以内でも適用可能です。

青色申告では、一定の帳簿を備え、記帳し、その記録に基づいて確定申告を行う必要があります。備え付ける帳簿の作成は、正規の簿記の書き方に基づくよう義務付けられています。専用の会計ソフトもあるため、利用するとよいでしょう。

また、青色申告は書き方を知って、きちんと手続きを行えば、多くの個人事業者が得する制度です。税制優遇を受けるために、その書き方について確認していきましょう。

出典:個人事業の開業届出・廃業届出等手続 書き方|国税庁

参照:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/pdf/h29/01_kakikata.pdf

青色確定申告に必要な項目の書き方

青色申告する場合、「所得税の青色申告承認申請書」を提出する必要があります。「納税地」や「職業」など、基本的な項目は開業届と同様です。

「3 いままでに青色申告承認の取消しを受けたこと又は取りやめをしたことの有無」欄には、今までに青色申告承認の取消しや取りやめがあった場合、有を○で囲み、取消しの通知のあった日または、取りやめの届出をした日の年月日を記入します。該当しない場合、無を〇で囲みます。

「4 本年1月16日以後新たに業務を開始した場合、その開始した年月日」欄には、最初に青色申告をしようとする年の1月16日以後に開業した場合または、相続により事業の承継があった場合にその開業等の年月日を記入します。

「5 相続による事業承継の有無」欄には、相続により事業の承継があった場合は、有を〇で囲み、相続を開始した日の年月日及び被相続人の氏名を記入します。

「6 その他参考事項」には、確定申告の際の帳簿方式を記入します。最大65万円の控除を受けたい場合は、「複式簿記」を選択しましょう。「単式簿記」では10万円までの控除となります。

出典:個人事業の開業届出・廃業届出等手続 書き方|国税庁

参照:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/pdf/h29/01_kakikata.pdf

青色事業専従者給与に関する書類の書き方

青色申告制度においては、親族への給与を経費に計上できます。この制度を「青色専業専従者給与」と言います。

「青色専従者給与」として認められるためには、年齢や実際に働いた期間、仕事内容についての条件があります。また、「青色専従者給与」の控除を受けるためには「青色専従者給与に関する届出書」を税務署に提出しなければなりません。

「青色事業専従者給与に関する届出書」には、まず納税地の住所など、基本的な事業の情報を記入します。

「青色専従者給与」に関する届出については、青色申告を適用する対象者の情報を書いていきます。氏名や続柄、年齢、経験年数、保有資格などの情報が必要です。

出典:青色事業専従者給与と事業専従者控除|国税庁

参照:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2075.htm

青色確定申告する際のコツ3つ

青色確定申告をする際には、揃える帳簿書類が異なります。そのため、いくつか把握しておかなくてはならないポイントがあります。ここからは、青色確定申告に必要な書類や書き方についてのコツを3つ紹介します。

出典:青色申告制度|国税庁

参照:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2070.htm

1:青色申告特別控除を受けられるか確認する

青色申告をすることで受けられる特典はさまざまです。しかし、中でも大きな特典は「青色申告特別控除」です。「青色申告特別控除」では、最高65万円、または10万円を所得金額から控除できます。

この「青色申告特別控除」を受けるには、いくつか条件があります。不動産所得または事業所得を得ていること、複式帳簿にて記帳していること、確定申告を期間内に行うこと、これらの3つを満たすと55万円の控除を受けられます。

さらに、その年分の事業に係る仕訳帳及び総勘定元帳について電子帳簿保存する、または、その年分の所得税の確定申告書・貸借対照表及び損益計算書等の提出を確定申告書の提出期限までにe-Taxで行うと65万円の控除を受けられます。

上記の条件に当てはまらない不動産所得または事業所得、山林所得を得ている事業者は10万円の控除となります。これらの所得での損益通算前の合計額が10万円より少ない場合、その金額を限度とします。

2:領収書や請求書はきちんと保管する

青色申告を受けるためには、貸借対照表と損益計算書を年内に作成できるよう正規の簿記で行うことが原則です。そのため、領収書や請求書はきちんと保管しておくようにしましょう。

また、これらの帳簿や書類は、原則7年間保存することとされています。請求書や見積書、納品書、送り状などは5年間の保管が義務付けられています。誤って廃棄しないようにしましょう。

3:会計ソフトを購入する

青色申告で65万円の控除を受けるためには、複式帳簿を用いて確定申告しなければなりません。確定申告用の書類作成のためには、規定の書き方や計算方法があります。会計の知識がないと難しい作業ですが、会計ソフトがあれば簡単に書類を作成できます。

作成した書類はe-Taxを使って税務署にデータを送れるようになっているソフトが多いです。印刷して納税地の税務署に提出することもできます。

会計ソフトの入力画面はシンプルで、指示に従って入力していくだけなので簡単です。確定申告に必要な記帳・仕訳の管理がスムーズにできます。青色申告に必要な書類を作成するために、強い味方となってくれるでしょう。

開業届を提出する際の注意点

開業届や青色申告を行う時には、注意点がいくつかあります。場合によっては、開業届や青色申告承認申請書のほかにも、提出する書類があります。

ここでは、開業届・青色申告をする際の注意点を8つピックアップして紹介していきます。

事業所の住所を納税地にする場合は届出が必要

所得税・消費税の納税地を異動する場合や変更する場合は、「所得税・消費税の納税地の異動又は変更に関する届出書」を税務署に提出する必要があります。

納税地の変更とは、住所地から事業所の所在地に変更する場合や事業所の所在地から住所地に変更する場合などです。納税地を異動もしくは変更する場合は、すぐに届け出るようにしましょう。

出典:[手続名]所得税・消費税の納税地の異動又は変更に関する届出手続|国税庁

参照:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/06.htm

生計を一にする配偶者・親族の給与を経費対象にするには届出が必要

家族に対して支払った給料は、通常経費にすることができません。しかし、青色申告承認申請書を提出したうえで「青色事業専従者給与に関する届出書」を提出することにより、15歳以上の生計を一とする配偶者・親族の給料を経費にすることが可能です。

この届出書を提出することで、節税効果が見込めます。届出書の提出期限は、開業してから2ヶ月以内もしくは、青色事業専従者給与額を経費にしようとする年の3月15日までです。

出典:No.2075 青色事業専従者給与と事業専従者控除|国税庁

参照:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2075.htm

源泉徴収税の納付期限の特例申請は届出が必要

個人事業主で従業員を雇っている場合は、従業員に支払う給料から源泉徴収を行う必要があります。源泉徴収とは、給料から源泉所得税を差し引くことです。

個人事業主は、毎月源泉所得税を税務署に納付しなければなりませんが、源泉所得税を毎月納付するのは手間がかかります。しかし源泉所得税の納付期限の特例申請をすることで、半年に1回の納付に変更できます。

ただし特例申請を受ける条件は、給与を支払う人数が常時10人未満であることです。「源泉所得税の納期の特例の承認に関する申請書」に必要事項を記入し、税務署に提出しましょう。

出典:[手続名]源泉所得税の納期の特例の承認に関する申請|国税庁

参照:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_14.htm

開業届の「職業欄」は職業によって事業税の税率が変わる事を把握する

開業届に記載している職業欄により、個人事業税の税率が変わる点に注意が必要です。職業欄の業種により税率が変わるため、あらかじめ都道府県のWebサイトで業種と税率を確認しておくと良いでしょう。

従業員を雇った場合は届出が必要

個人事業主が初めて従業員を雇う場合は、税務署に「給与支払事務所等の開設・移転・廃止届出書」を提出する必要があります。給与支払事務所等の開設をしてから、1ヶ月以内に税務署に提出します。

出典:給与支払事務所等の開設・移転・廃止届出書 |国税庁

参照:https://www.nta.go.jp/law/tsutatsu/kobetsu/hojin/010705/pdf/008-1.pdf

副業でも年間所得20万円以上は確定申告が必要になる

会社員の傍らで、副業として事業を行うケースがあります。給与所得がありながらも、副業で年間所得が20万円以上稼いでいる場合は、確定申告を行わなければなりません。所得とは、売上から経費を差し引きした額を言います。

副業を行う場合は、会社が禁止しているかどうかを確認してから行いましょう。上でも触れたように確定申告をきっかけに、副業がばれるというケースも十分に起こり得るため注意が必要です。

出典:No.1900 給与所得者で確定申告が必要な人|国税庁

参照:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1900.htm

開業届後の手続き

国民健康保険への加入

国民健康保険は、医療費の補助を行う制度です。個人事業主は会社員と違い、健康保険に加入できないため、国民健康保険に加入する必要があります。最寄りの市区町村役場にて、加入手続きを行ってください。また、保険料は所得に応じて決まります。

国民年金への加入

国民年金は、老後の生活を支えるための年金制度です。

個人事業主は厚生年金に加入できないため、国民年金に加入する必要があります。最寄りの市区町村役場にて、加入手続きを行ってください。年金額は、加入期間や保険料の納付状況によって決まります。

労働保険の加入

従業員を雇用する場合、労働保険に加入する義務があります。労働基準監督署またはハローワークにて手続きを行ってください。

労働保険は、労災保険と雇用保険の2つから成り立っています。

労災保険:労働者が業務中の事故や病気で働けなくなった場合、治療費や休業補償などを提供する保険です。

雇用保険:労働者が失業した場合、一定期間だけ給付金を受け取ることができる保険です。

消費税の申告・納付

売上が一定額(基本的には年間売上が1,000万円以上)を超える場合、消費税の課税事業者となり、消費税の申告・納付が必要になります。税務署にて手続きを行ってください。消費税は、売上に対して課せられる税金で、消費者から徴収し、事業者が納税する形になります。

確定申告

所得税の確定申告は、前年分の所得に対して行うものです。所得金額や経費を計算し、税金を算定して納付する必要があります。申告期間は、毎年2月16日から3月15日までです。最寄りの税務署にて手続きを行ってください。また、必要な書類を揃えるため、事業の収支を適切に記録しておくことが重要です。

事業税の申告

事業税は、都道府県や市区町村によって課税される地方税です。事業所がある都道府県・市区町村に対して、事業税を納める必要があります。

事業税の申告は、毎年3月15日までに行う必要があります。最寄りの市区町村役場にて手続きを行ってください。

まとめ:開業届の書き方を知ってきちんと提出しよう

今回は、開業届が必要な理由と共に書き方や提出方法について紹介しました。開業届を出すことでメリットを受けるためにも、書き方を知ってきちんと提出しましょう。

開業後には、確定申告があります。確定申告までスムーズにできるよう、開業後も必要書類はしっかり備えておきましょう。

【著者】

東京ITカレッジで講師をしています。

Java 大好き、どちらかというと Web アプリケーションよりもクライアントアプリケーションを好みます。でも、コンテナ化は好きです。Workteria(旧 Works)ではみなさまのお役に立つ情報を発信しています。

「Workteria」「東京ITカレッジ」をご紹介いただきました!

正社員/フリーランスの方でこのようなお悩みありませんか?

- 自分に合う案件を定期的に紹介してもらいたい

- 週2、リモートワークなど自由な働き方をしてみたい

- 面倒な案件探し・契約周りは任せて仕事に集中したい

そのような方はぜひ、Workteriaサイトをご利用ください!

定期的にご本人に合う高額案件を紹介

リモートワークなど自由な働き方ができる案件多数

専属エージェントが契約や請求をトータルサポート